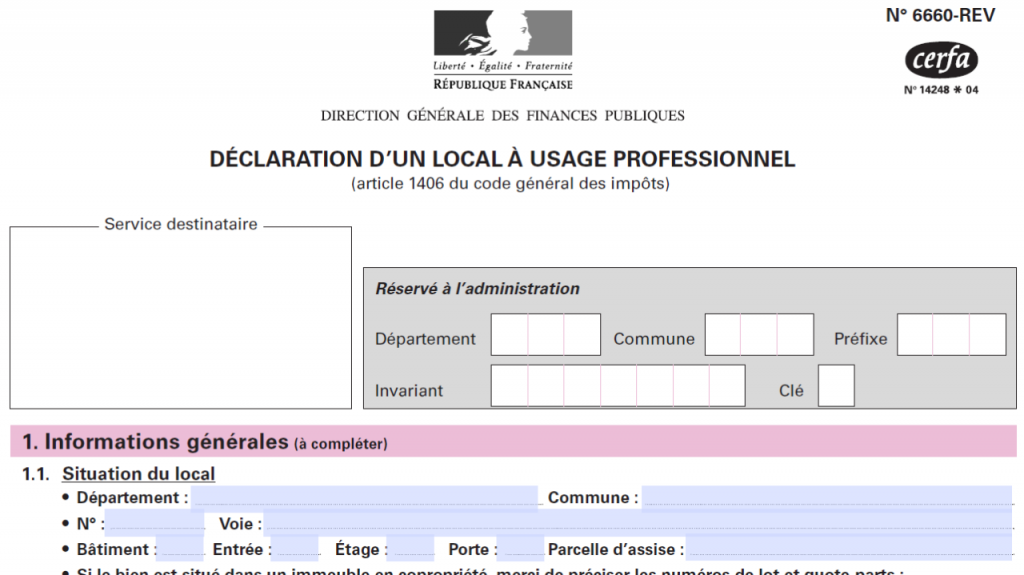

Cet article est un guide pour vous aider remplir correctement le formulaire 6660-REV nécessaire dans le calcul de la taxe foncière de votre local professionnel. Le cabinet se tient à votre disposition pour prendre en charge cette déclaration afin de vous assurer de son remplissage dans les meilleures conditions.

La déclaration pour la taxe foncière est obligatoire

Le principe de taxe foncière repose sur le fait que les propriétaires ont l’obligation légale de remplir une déclaration dans les 90 jours de l’achèvement du local (sous peine d’amende). Elle permet au centre des impôts de calculer la taxe foncière car il indique notamment les surfaces des locaux professionnels ainsi que l’activité exercée. Ce sont justement deux des critères qui peuvent rendre les taxes foncières plus ou moins fausses. En effet, ces déclarations ne sont pas toujours renseignées (ce qui provoque une taxation d’office), et quand elles le sont, ce n’est pas toujours de la bonne manière.

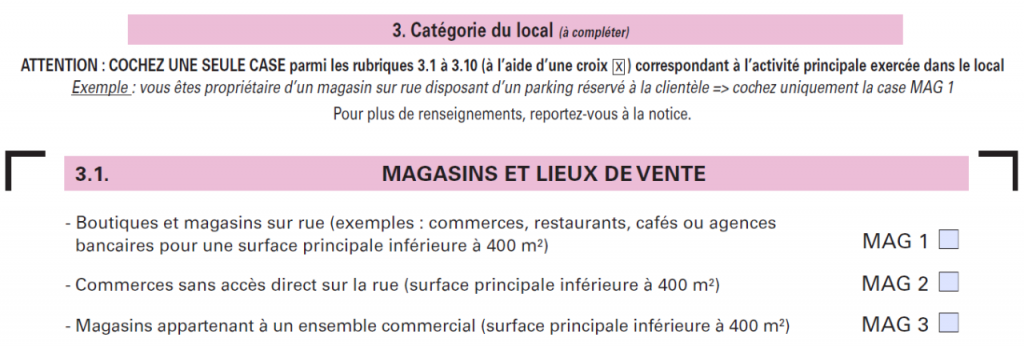

Indiquer l’activité exercée

Il existe 39 catégories d’activités sur le formulaire, comportant chacune une case à cocher. Certains propriétaires cochent plusieurs cases, parce qu’ils pensent entrer dans plusieurs types d’activité. C’est une erreur, car il ne faut sélectionner qu’une seule case. Par ailleurs, certaines catégories sont très proches et il est compliqué de trancher sans connaître les détails qui permettent de faire la différence. La première difficulté réside donc dans le choix de cette case qui détermine (combiné à d’autres critères sur lesquels vous n’avez pas la main) la valeur au m² prise en compte pour le calcul de la taxe foncière.

Indiquer la répartition des surfaces

La seconde difficulté réside dans l’indication correcte de la répartition des surfaces, principalement en ce qui concerne les surfaces principales et les surfaces secondaires. Il existe à ce niveau un certain nombre de subtilités à connaître pour ne pas se tromper, car les surfaces secondaires sont différentes en fonction des activités exercées. Dans certains cas, on pourrait facilement être amené à considérer des surfaces secondaires comme principales ou l’inverse. D’ailleurs, certains types de surfaces sont considérées comme secondaires pour certaines activités et principales pour d’autres.

Comment est calculée la taxe foncière ?

Pour comprendre l’impact des erreurs que vous pouvez commettre sur cette déclaration, il faut comprendre, de manière très simplifiée, comment est calculée la taxe foncière avec la nouvelle méthode qui date de 2017. Car la déclaration qui vous sera demandée ne concerne que la nouvelle méthode et les éléments qu’elle contient ne sont pas adaptés au calcul de l’ancienne méthode qui est pourtant nécessaire dans de nombreux cas de figure.

L’activité exercée et le secteur géographique où se trouve le local déterminent une valeur au mètre carré. Ce n’est pas la valeur du bâtiment (prix d’achat ou de vente), c’est une valeur locative qui servira de base au calcul de votre taxe foncière. Ensuite, il existe des pondérations pour chaque type de surface. Le prix des surfaces secondaires et divisé par deux par rapport aux surfaces principales. Les parkings comptent eux aussi dans les surfaces, mais leur valeur est encore plus basse, bien entendu.

Vous comprenez donc que vous tromper dans la répartition des surfaces peut être un vrai problème. Si vous déclarez trop de surfaces principales, vous augmentez le montant de la taxe qui est alors plus élevée qu’elle ne le devrait. Aucune correction ne sera faite tant qu’une étude approfondie de votre taxe ne sera pas réalisée. Si vous déclarez trop peu de surface, votre taxe est plus basse qu’elle ne le devrait. Tant mieux pour vous ! Sauf que si le centre des impôts met le nez dans votre dossier et se rend compte d’une incohérence, il peut vous demander de réaliser une déclaration corrective… et vous faire payer le manque sur plusieurs années grâce à un rôle supplémentaire (c’est-à-dire un complément de taxe foncière).

Ca ne s’arrête pas là !

Avant 2017, la méthode de calcul était totalement différente. Et il se trouve que dans de nombreux cas de figure, il faut calculer la taxe foncière avec l’ancienne méthode ET avec la nouvelle méthode pour obtenir le montant final de la taxe foncière. Vous trouvez que c’est compliqué ? Vous ne savez pas à quel point vous avez raison.

L’ancienne méthode repose sur des locaux types. C’est-à-dire qu’au lieu de prendre une valeur au mètre carré qui dépend d’une moyenne des loyers dans un secteur, on compare votre bâtiment à un autre qui sert de référence. Sauf que ces références sont plus ou moins éloignées de votre bâtiment. Après un calcul savant avec l’application de différents indices et coefficients, on calcule également une valeur locative pour votre local qui servait jusqu’en 2017 de base au calcul de votre taxe foncière.

Depuis 2017, bien souvent, il faut donc calculer la taxe foncière selon les deux méthodes, puis appliquer de nouveaux taux et coefficients pour obtenir une nouvelle valeur locative (qui n’est donc ni celle de l’ancienne méthode, ni celle de la nouvelle, mais pas non plus une moyenne de deux).

Il y a beaucoup d’erreurs

Entre les déclarations mal rédigées, les travaux réalisés, les changements d’activité et les erreurs administratives, de très nombreuses taxes sont fausses. Et il y a donc beaucoup d’argent à récupérer pour les propriétaires et locataires de locaux professionnels partout en France.

Comment s’assurer que votre déclaration pour la taxe foncière est correcte ?

Le cabinet Lumenor prend en charge le remplissage de votre déclaration pour la taxe foncière. Il suffit de nous faire parvenir des plans à jour de vos locaux. A défaut, vous pouvez nous faire parvenir une liste des surfaces que vous aurez relevée vous-même selon des instructions simples. Pour les entreprises de la région roannaise, nous pouvons nous déplacer pour relever les surfaces. Contactez le cabinet pour informations et devis.